此前国家组织的冠脉支架带量采购,国内产品平均降价92%,进口产品平均降价95%,按意向采购量计算,预计节约109亿元。 国家人工关节带量采购也即将进行,此次集采的采购量是公立医院上报需求量的90%,髋关节产品系统约30.6万个,膝关节产品系统约23.2万个,共

此前国家组织的冠脉支架带量采购,国内产品平均降价92%,进口产品平均降价95%,按意向采购量计算,预计节约109亿元。

国家人工关节带量采购也即将进行,此次集采的采购量是公立医院上报需求量的90%,髋关节产品系统约30.6万个,膝关节产品系统约23.2万个,共计约53.8万个。今天人工关节和去年的冠脉支架带量采购有哪些不同?中选企业、中标价、降价幅度有多大?未来会走向何方?

| 来源:赛柏蓝器械

| 特约撰稿:王强

预判一:哪些企业会中标?哪些企业会丢标?

从公开文件可以看到,招标文件规定八家主流品牌会有一个品牌被淘汰出局,有40%左右的中小企业会丟标,丟标也意味着企业销量大幅下滑甚至倒闭。

这次带量采购有46家人工关节生产企业参与,和去年冠脉支架按照一个维度即产品维度进行分组,今年人工关节是按照二个维度即企业实力和产品进行分组。

大组即A组有八家企业入围,要淘汰一个,淘汰这个企业很有可能是运营成本高,对利率要求高的进口品牌。

而小组即B组淘汰率较高。如膝关节B组,共有34家企业,将淘汰17家中小企业,因为入围企业的数量最高不超过24家。

目前在人工关节领域外资企业捷迈邦美、史赛克、强生、施乐辉,贝朗占比74%,而国内人工关节销售额最大的企业是爱康医疗、春立医疗和威高骨科三家上市公司。

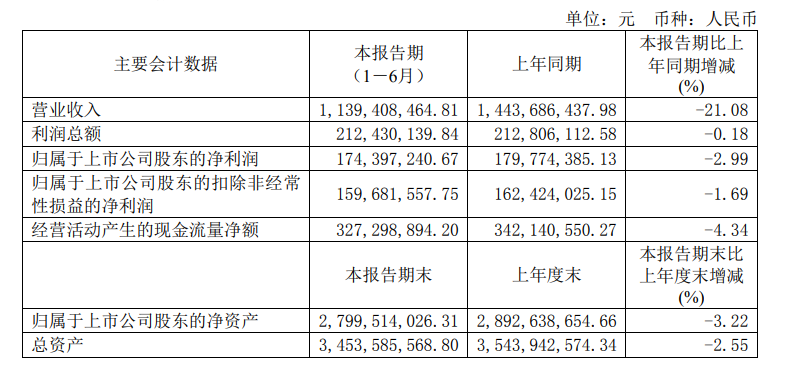

爱康医疗在2020年实现收入10.35亿元人民币,人工关节产品的占比为80%,春立医疗2020年实现收入9.38亿,人工关节产品的占比高达97%,对春立和爱康来说,中标是唯一的选择,否则一旦丟标会一夜回到此前。

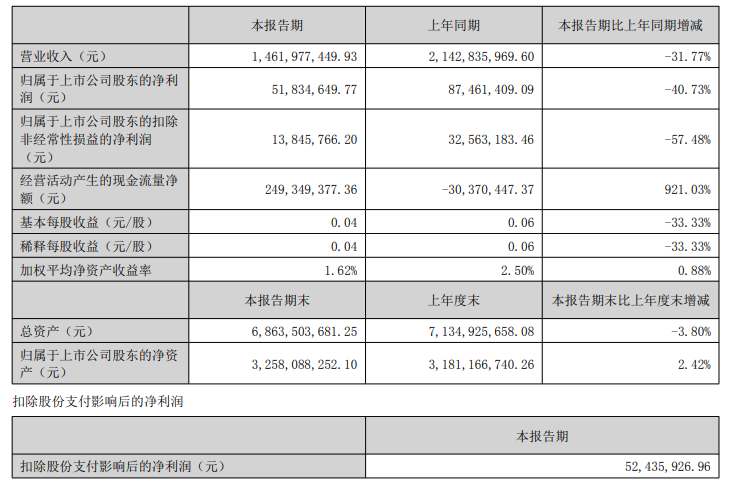

人工关节的带量采购给微创带来难得的发展机遇,微创医疗2020年国内关节收入只有1.97亿,假如微创医疗能把握住这个机会,营业收入有望大幅增长,目前微创医疗人工关节产品的重点还是放在全球市场,2020年微创医疗国外市场营业收入是11.73亿。

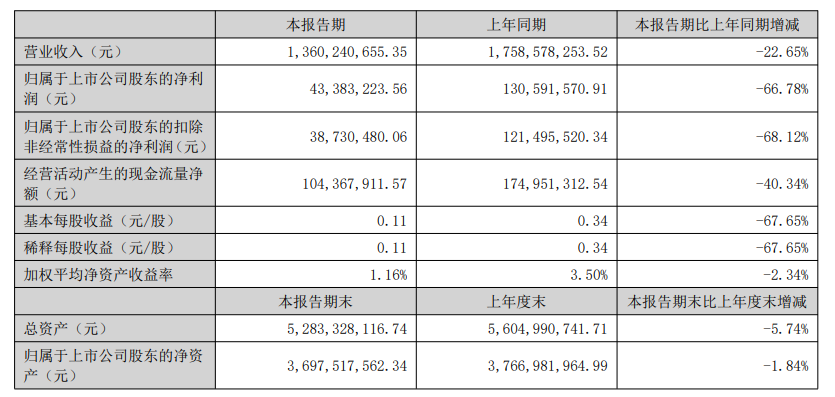

威高骨科2020年营业收入是18亿,关节类占比18.3%即3.3亿,威高的产品线很长,品类很多,预估威高骨科不会报很低的价格。

预判二:本次带量采购中标价多少?降价幅度多少?

从公开文件可以看到,预估A组价格降幅在75%—85%,B组价格降幅在85%—95%,中标价格会在3500元—- 5500元不等。

2020年冠脉支架中标规则是基准价2850元和1.8倍,而本次集采相对而言比较温和,已经公布最高报价,如膝关节最高有效申报价为19000元,也就是陶瓷-陶瓷类髋关节申报价可为19000元,而陶瓷-聚乙烯类髋关节为18000元,合金-聚乙烯类髋关节只能是16000元。

我们来了解自2019年到2021年全国部分地区骨科耗材降价明显,其中安徽降幅排名前三,关节类平均降幅达82%,脊柱类平均降幅达53%;江苏紧随其后,2019年,髋关节类平均降幅达47%,2020年,膝关节降幅达到了67%,此外福建、山东、青海等地区骨科降价动作频频,其中福建降幅较低,平均降幅约为32%。

在2020年,有关关节类集采的最高降价幅度普遍稳定在70%—80%,且以国产产品居多,如威高、爱康、春立、微创医疗等国产骨科头部企业,均包含在各地域联盟骨科集采的中选名单之中,而进口终端降幅更低,仅维持在60%左右。

2021年2月23日山东省公共资源交易中心发布《关于公布2020年山东省高值医用耗材集中带量采购中选结果的通知》,此次集采平均降幅82.59%,最大降幅95.6%,国产产品平均降幅84.35%,进口产品平均降幅78.27%。

降价金额最大的产品是一种初次置换人工髋关节,由原来92418元降至4133.33元。通知显示,初次置换人工髋关节平均降幅86.26%,拟中选械企包括强生、施乐辉、捷迈、威高、春立正达等。

预判三:带量采购厂家的应对策略是什么?

带量采购影响最大的不是企业而是代理商,代理商首先会被淘汰出局,预判企业应对带量采购的三大应对策略是全球化,平台经济和布局为王:

第一个关键词“全球化”:没有中标的企业,国内市场做不了,企业不得不不去做全球化,把产品卖到国外去,否则这个企业只能倒闭。

中标企业也要做全球化,企业以很低的价格中标以后挣不到钱甚至亏本,也迫使企业不得不做全球化经营,微创医疗人工关节的全球化已经走在前面,微创医疗人工关节产品在国外的营业收入是国内市场的六倍。

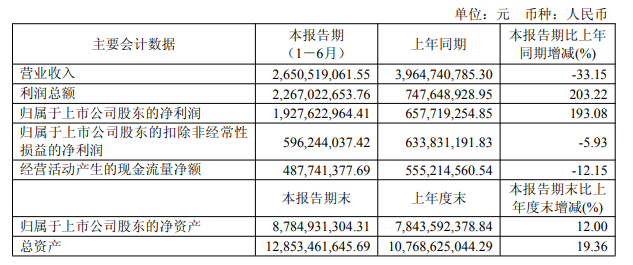

第二个关键词“平台经济”:上海微创已经成为国内高值耗材领域标杆企业。2020年度微创医疗实现营业收入6.487亿美元,现有八大业务单元包括心血管介入、骨科、心律管理、大动脉及外周介入、神经介入、心脏瓣膜、手术机器人、外科器械。

现在上海微创已经是一个平台化企业,每进入一个新兴,细分领域,比如电生理,心脏瓣膜等就孵化,赋能这些子公司如心脉,心通等,解决融资,人才,渠道,终端,技术,管理体系等问题,再把子公司推向股市,业绩在短短二年,三年时间能由零做到五千万,一个亿甚至更多。微创这种平台经济的商业模式值得其他医疗器械生产企业学习和借鉴的。

第三个关键词“布局为王”:在带量采购影响下,有些企业直接转型做直销是是有很大的问题,也面临很大的风险,因为带量采购每个省执行的时间不一样,带量采购的品种也不一样。还有,有80%以上的企业是被动的等待,等待刀架着脖子时候再去变革,再去调整就晚了。

笔者认为最明智,最正确的方法在于提前布局,从2019年有几家知名器械生产企业对整个渠道模式进行了梳理,形成了立体的,三级渠道模式即代理模式,配送模式和直销模式,随着带量采购的推进速度,市场发展形势,企业可以在这种立体的,三级模式中进行自由切换,掌握市场变动的主动权,这才是最佳的选择。

本文来源:赛柏蓝 作者:小编 免责声明:该文章版权归原作者所有,仅代表作者观点,转载目的在于传递更多信息,并不代表“医药行”认同其观点和对其真实性负责。如涉及作品内容、版权和其他问题,请在30日内与我们联系

客服微v信:

客服微v信:

京公网安备 11010802031568号

京公网安备 11010802031568号