15家跨国药企上半年销售盘点:最高超百亿,占比逐年下降是趋势 来源:药智网/清猗 研发和销售是药企的两大核心能力,强大的销售能力更是药企营收的重要保障,其中销售费用又是重要的支撑。对于药企销售费用一般包含市场、学术推广费及咨询费等,跨国药企公布

15家跨国药企上半年销售盘点:最高超百亿,占比逐年下降是趋势

来源:药智网/清猗

研发和销售是药企的两大核心能力,强大的销售能力更是药企营收的重要保障,其中销售费用又是重要的支撑。对于药企销售费用一般包含市场、学术推广费及咨询费等,跨国药企公布的销售费用一般是“Marketing,sellingandadministrative”主要指“营销、销售和管理费用”,总的来说是和销售有关的费用,以下我们统称销售费用。

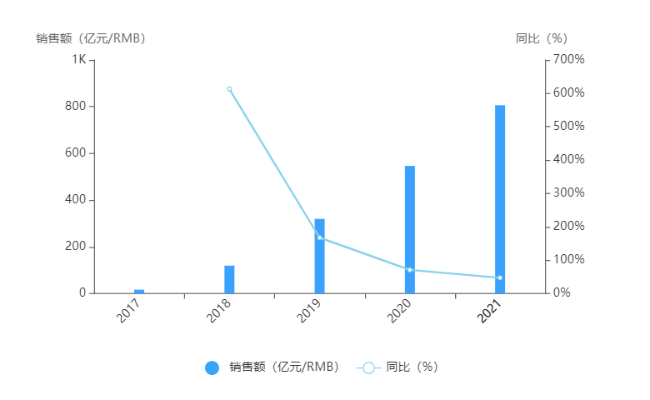

我们梳理了15家跨国大药企销售费用排序如下:

2021年上半年15家跨国药企销售费用

数据来源:公司公告汇率按照近日最新

如上图,整体来看15家跨国药企中,大部分销售费用占营收比例超过20%。其中阿斯利康的销售费用更是占到38%最高,罗氏占比14.6%最低;前15家销售费用都超过20亿美元。

强生

排名第一的是强生,今年上半年的销售费用115亿美元,占营收25%;上半年强生营收456亿美元,同比增长17%。调整后净利润135.49亿美元,同比增长27.8%。

资料来源:强生公告

公司表示今年上半年增加了品牌营销费用,上半年销售、市场营销和管理费用相比去年同期下降了1%左右,主要源于今年受到新冠影响相对较小,医疗设备销售费用部分抵消。

统计强生近几年销售支出、同比增长率及占营收比例,可以发现虽数值有升有降,但整体占营收比例却逐年呈下降趋势,这或许是由于企业经营管理能力上升,也或许是主营构成上有所变化。

强生主营由制药、医疗器械和大健康三大板块构成,制药板块收入247.98亿美元(+13.3%),主要受Stelara(乌司奴单抗)、Darzalex(达雷妥尤单抗)、Imbruvica(依布替尼)、Tremfya(guselkumab)、Erleada(阿帕他胺)等肿瘤、自免领域重磅产品推动,还有Rybrevant(EGFRexon20ins)、BCMACAR-T细胞疗法、Ponvory(S1P1)等新品种陆续上市。医疗器械板块受益于疫情稍缓,营收135.57亿美元(+32.7%),为增速最快的业务板块;大健康板块:2021年上半年销售额为72.78亿美元(+5.2%)。

诺华

诺华上半年销售费用72.8亿美元,占营收28%;其中上半年营收达到253.67亿美元,同比增长7%,调整后净利润71.29亿美元,同比增长7%;诺华营收主要由创新药和仿制药构成。

其中创新药板块中Entresto(诺欣妥,ARNI)增长迅猛,Cosentyx(可善挺,IL-17A)维持销量榜首。受益于Entresto新适应症获批和Cosentyx进入医保目录,中国地区收获15.5亿美元,增长14%,正逐渐成长为诺华第二大市场。

统计诺华近几年销售支出、同比增长率及占营收比例,虽然前两者趋势与强生相似,但占营收比例在今年却有所上升,终结了4年的下降趋势。预计大概率与今年新药板块的市场推广有关。

公司在电话会议中表示,诺华几年前开始在中国布局,在制药和肿瘤领域投入必要的基础设施,建立销售队伍,以便实现长期增长。在中国的发展战略是全部药品组合进入,划入第三阶段项目,需要考虑中国监管政策的变化。

阿斯利康

阿斯利康今年上半年销售费用60亿美元,总收入155.4亿美元,同比增长23%,销售费用占营收38.78%。中国区收入32.09亿美元(+21%),占阿斯利康总收入21%。

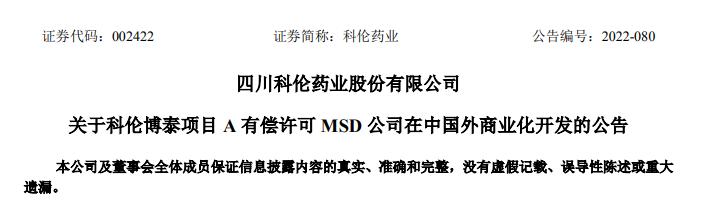

今年2月28日,阿斯利康中国与君实生物(1877.HK,688180.SH)共同宣布一项重磅战略合作,阿斯利康将正式获得君实生物自主研发的抗PD-1单抗药物特瑞普利单抗注射液(商品名:拓益)在中国大陆地区非核心市场的推广权,以及后续获批上市的尿路上皮癌适应症的全国独家推广权,君实生物将继续负责特瑞普利单抗在中国大陆地区除尿路上皮癌之外获批适应症的核心市场推广。

毫无疑问,虽然阿斯利康整体销售支出占营收比例是跨国药企中最高的,但近几年数据也明显指出其占比下降迅速,现有数据表示其仍是目前下降比例最大的企业,这或许是近年来阿斯利康优化普药链中销售关键点,开始着手肿瘤业务有关。

君实和阿斯利康合作,正式看中了阿斯利康的销售能力。去年阿斯利康就决定成立在中国成立县级的肿瘤团队,其他跨国公司的县级团队大都是以普药产品为主,并未涉及肿瘤产品,而广大基层肿瘤患者对创新药物的需求是迫切的,阿斯利康这一差异化的销售战略能满足市场需求。

罗氏

罗氏2021年上半年销售费用49亿美元,总计营收335亿美元,销售费用占营收14.6%。以恒定汇率计算,同比增长8%。业绩增长主要得益于COVID-19相关产品销售带来的诊断板块业绩提升;三大主要产品MabThera/Rituxan(Rituximab,CD20)、Avastin(Bevacizumab,VEGF)、Herceptin(Trastuzumab,HER2)受生物类似药强烈冲击,药品板块业绩下行,新药的持续放量有助于板块业绩回暖。中国区业绩:2021上半年总营收29.2亿瑞士法郎,占全球总收入9.5%。

在中国市场销售方面,去年底罗氏宣布改变以往传统的销售模式,将在2021年建立“产品线模式”、“区域模式”和“生态圈模式”。去年12月,罗氏在广东省和川渝地区设立两个专区,探索“区域模式”。这两个专区将在各自完全负责罗氏制药中国所有产品(淋巴瘤和罕见病除外)的市场、销售、医学、区域准入及其他相关业务职能的工作。“区域模式”和“生态圈模式”让医药代表拥有更多的自主权,从以前复杂的多方客户交互模式向简单直接一对一的模式转变,力求一线员工向临床医生传递更加准确的产品知识,产品市场推广的相关职能工作。

总结

销售费用一直是药企重要的支出,国内外都一样,恒瑞医药近期中报披露销售费用46.65亿元,营收133亿元,销售费用占比营收35%。药企销售成本逐年增高大势所趋,一方面或源于各大药企对销售板块的重视程度,另一方面也表示近年来大量新药上市随之而来的同样也有市场开拓、团队组建等多方面的支出增加,大部分跨国药企也在调整积极调整在各国的销售策略。

正如去年12月1日落地执行的药代备案制产生的影响,无论是跨国药企还是国内药企,相对营收的增长都在有意识地缩减销售支出,更多药企也逐渐放弃传统的带金销售模式,转向专业的学术推广。氛围上整体上仍呈现良好的正向趋势,预计未来销售重心将转向更加专业、更有学术意义的新药板块。

责任编辑|青霉素

声明:本文观点仅代表作者本人,不代表药智网立场,欢迎在留言区交流补充;如需转载,请务必注明文章作者和来源。

本文来源:药智 作者:小编 免责声明:该文章版权归原作者所有,仅代表作者观点,转载目的在于传递更多信息,并不代表“医药行”认同其观点和对其真实性负责。如涉及作品内容、版权和其他问题,请在30日内与我们联系

客服微v信:

客服微v信:

京公网安备 11010802031568号

京公网安备 11010802031568号